世界第2位の経済大国として米国に迫りつつある中国。だが、そこには「罠」がある。日本総研の関辰一副主任研究員は「中国の公式統計は信憑性に欠ける。推計では公式統計の約10倍の潜在的な不良債権があり、5年以内に金融危機が発生する可能性が40%ほどある」と指摘する。中国の公式統計に潜む「3つの問題点」とは。

※本稿は、関辰一『中国経済成長の罠』(日本経済新聞出版社)の一部を加筆・再編集したものです。

過剰設備に付随する過剰融資の多くが不良債権化していると見られる(写真=iStock.com/zhaojiankang)

金融は各種の経済活動を下支えする社会インフラであるがゆえに、容易に経済と社会の危機を誘発する導火線にもなる。経済成長を続け、GDPでは日本を抜き去り、米国に迫る中国経済の「罠」とは、水面下で金融リスクが大きく高まったことである。金融リスクの核心が不良債権問題であるため、その実態に迫った。後述するように中国の公式統計は信頼性に欠けると思われる点がいくつもあるからだ。

中国の不良債権の実態を知るために、筆者は中国上場企業2000社余りの財務データを基に、中国の潜在的な不良債権の規模を推計した。結論を先に述べれば、推計額は公式の不良債権残高統計の約10倍となった。中国の不良債権問題は深刻であり、何らかのきっかけで金融危機が発生する可能性は払拭できない。

不良債権とは、一般的に、金融機関にとって約定どおりの返済や利息支払いが受けられなくなった債権、あるいはそれに類する債権を指す。中国では、金融機関がリスクを軽視した融資審査のもと、過剰な融資を行ってきた。利息の支払い余力が不十分な企業に対しても、追加で資金を貸し続けているケースも多い。その結果、金融機関は巨額な不良債権を抱えるようになったとみられる。

公式統計に潜む3つの問題点

しかし、中国の不良債権の実態は不透明だ。公式統計に実態が十分に反映されていない。銀行業監督管理委員会(銀監会)の公式統計によると、2015年末の商業銀行の不良債権比率は1.7%、不良債権残高は1兆2744億元(1元=約16円)にとどまる。公式統計の問題点は、大きく3つ挙げられる。

第1に、金融機関が「借新還旧」「降低不良貸款認定標準」のような手法によって、本来不良債権として計上すべき貸出債権を、問題のない債権とみなすケースが存在している。借新還旧とは、企業が新たに銀行から借り入れることによって古い借入を返済すること、いわゆるロールオーバーのことである。降低不良貸款認定標準とは、不良債権の認定基準を引き下げるということだが、言語道断と思われるこうした方法がまかり通っている。

第2に、オフバランス与信(金融機関のバランスシートに載らない与信)、いわゆるシャドーバンキングが公式統計の対象から漏れている。一般的にシャドーバンキングは、銀行融資以外のルートで資金を融通する信用仲介機能である。その規模が歯止めなく膨張し、銀行自身も深くかかわっているために、システミック・リスクを引き起こしかねない。ここでは、「銀行理財商品」と「委託融資」、「信託融資」の3つをシャドーバンキングとして扱う。

銀行理財商品とは、銀行が個人や企業向けに販売するリスクの高い金融商品の一つであり、預金よりも高利回りが期待できるため、人気が高い。政府が不動産や石炭など過剰生産が問題となっているセクターに対して融資規制を強めると、銀行はこれらのセクター向けの融資を縮小する代わりに、銀行理財商品で資金を集め、オフバランス(簿外取引)勘定を通じてこれらのセクターに資金を融通した。結果的に、銀行は自らのバランスシート上の融資資産を、銀行理財商品の投資家に移転してきた。

問題は、銀行が理財商品に対して「暗黙の保証」を与えていることだ。本来であれば、銀行理財商品がデフォルトすると投資家に損失が生じる。しかし、実際には銀行が投資家に対して損失補てんを行っている。もし、何かしらのショックによって景気が大きく悪化し、銀行理財商品のデフォルトが多発すると、それを多く扱ってきた銀行ほど、経営が悪化することになる。

企業から企業への融資を、銀行が仲介している

委託融資は、銀行を仲介役として企業が他の企業へ貸し付けを行うことであり、本来であれば企業が融資条件を決めて銀行に委託するものの、実態的には銀行が貸付先や用途、金額、金利などを決める。このように、委託融資も実質的には融資資産を銀行のバランスシートから企業のバランスシートに移転するものである。

銀行が融資資産を信託会社のバランスシートに移すなか、信託融資も急拡大してきた。3つのいずれの形態も、銀行自身が深く関わっているだけに、それらによって仲介された資金の返済が滞ると、銀行に損失が発生する可能性が高い。

第3に、当局が金融機関に不良債権の認定基準を守らせ、十分な監督責任を果たしているか疑問である。2017年まで、銀行の監督管理を担う機関は、中国人民銀行と銀監会であった。金融機関は銀監会に対して、定期的に不良債権額などの経営状況を報告することになっていた。必要に応じて、銀監会は金融機関に対してより詳細な検査を行うことになっていた。

もし、この仕組みがきちんと機能していれば、不良債権比率の公式統計はより高い数字になっていたとみられる。中国において、金融監督当局と金融機関の距離感は、往々にして近くなりすぎる。なお、2018年3月には、金融監督の強化をねらいに、銀監会は保険監督管理委員会と合併した。さらに、現行の体制では十分にリスク・コントロールできないという認識のもと、金融安定発展委員会が新設された。

すなわち、銀行の不良債権の認定基準が緩くなれば、公式の不良債権比率は低下する。また、銀行の不良債権がシャドーバンキングに移し替えられても同じだ。

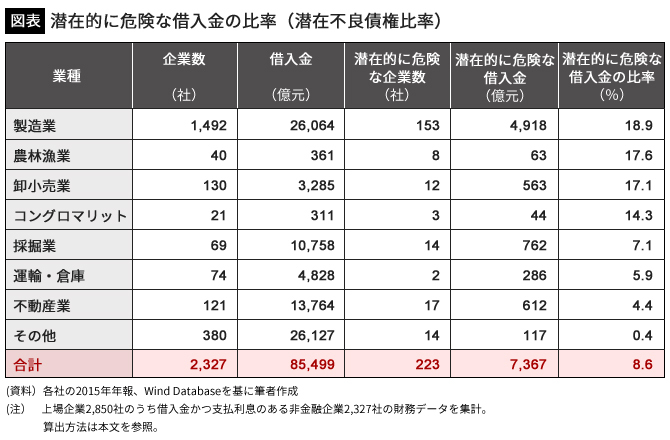

2327社のうち223社が「潜在的に危険な企業」

そこで以下では、本業で稼ぎだすキャッシュを意味する営業キャッシュフローによって支払利息を賄えるかどうかを基準に、独自に「潜在不良債権比率」を推計した。まず、全上場企業の社数は、筆者の集計作業がまとまった2016年5月17日時点で2850社であった。全企業の2015年の財務データを整理すると、借入金および支払利息のある上場非金融企業は2327社であり、この2327社の借入金合計は8兆5499億元であった。

次に、安全な企業と「潜在的に危険な企業」に仕分けした。その際、1年間の広義の営業キャッシュフローであるEBITDA(利払い前・税引き前・償却前利益)が、同年の支払利息を下回る企業を潜在的に危険な企業と定義すると、2327社のうち223社が「潜在的に危険な企業」に分類された。

この223社の借入金が返済能力面からみた「潜在的に危険な借入金」であり、合計すると7367億元となった。最後に、2327社の借入金総額に対する比率を「潜在不良債権比率」として算出した。結果をみると、2015年末の潜在不良債権比率は8.6%と、公式統計の5倍にのぼる高水準であった(図表)。

不良債権額は名目GDPの18.5%にも相当する

続いて、8.6%と試算された潜在不良債権比率を使って、金融機関全体の不良債権額を推計する。公式統計の不良債権額は商業銀行のオンバランスの与信(バランスシート上に掲載されている与信)だけを対象にしたものであるが、推計では金融機関の経営破綻リスクを探るため、オフバランス与信も含めた不良債権額の試算を行った。

まず、オンバランスの与信について、公式統計では2015年末の不良債権残高1兆2744億元、不良債権比率1.7%であり、ここから推計される2015年末の銀行融資残高は75兆元前後である。一方、中国人民銀行の「社会融資規模存量統計数据報告」によると、2015年末の人民元建て融資と外貨建て融資の合計残高は95.8兆元である。ここでは、よりカバー範囲の広い95.8兆元をオンバランスの与信残高とする。

次に、オフバランスの与信だ。中央国債登記結算有限責任公司によると2015年末の銀行理財商品は23.5兆元、中国人民銀行によると委託融資残高は同10.9兆元、中国信託業協会によると信託業の資産管理規模は同14.7兆元である。したがって、2015年末のシャドーバンキングの規模は、これらの合計である49.1兆元という大きさになる。

実際には、銀行のオフバランスの与信の方が回収不能となるリスクが高いとみられるものの、ここでは単純にオンバランスとオフバランスを合わせた与信総額144.9(=95.8+49.1)兆元のうち8.6%が不良債権と仮定すれば、中国の金融機関の抱える潜在的な不良債権残高は12.5兆元となる。これは、公式統計の10倍の金額であり、名目GDPの18.5%にも相当する。

バブル崩壊が起きる可能性は40%

では、中国経済がハードランディングする可能性はどの程度か。潜在的な不良債権が多い背景には、近年の与信急拡大がある。2011年から16年にかけて銀行融資残高の対GDP比は112%から143%へと5年間で31ポイントも高まった。銀行のオフバランスの与信拡大を加えれば、この数字はさらに高まる。

これまでの先行研究で、与信の拡大ペースが経済規模に対して速すぎると、金融危機に陥りやすいことがわかっている。IMFの研究によると、これまで全世界において過去5年間で総与信の対GDP比が30%ポイント以上高まった国はのべ42カ国あった。その内18カ国が5年以内に金融危機を伴うハードランディングに陥ったという。

つまり、中国と同等の与信膨張がみられた42カ国のうち、18カ国、割合にして43%の国で金融危機が発生した。したがって、筆者は中国で5年以内にバブル崩壊による景気失速がみられる可能性は40%と見ている。

もし、うわさや一部の金融機関の破綻が取り付け騒ぎなどによって連鎖しだすと、金融危機が発生しかねない。実際、近年には債務超過に陥る中小金融機関が出現し、取り付け騒ぎも複数回発生した。そうした状況下では、銀行間の資金の貸し借りがスムーズになされない状況が発生することで、銀行から企業への貸し出しも滞るようになり、やがて企業間での買掛金や売掛金による仕入れや出荷も、相互不信が強まるなかで減少する恐れがある。

以上、検証してきたように、不良債権の実態は公式統計を大きく上回るとみられるだけに、何らかのきっかけで金融危機が発生するリスクは払拭できない。歪んだ金融システムを改めない限り、いずれ不良債権問題が中国経済の持続的な成長のボトルネックになると懸念される。

もし中国で金融危機が発生すれば、経済成長率が現在の6~7%から3%台に低下し、労働需要が大きく減少する恐れがある。例年、中国では農村部から都市部に1000~2000万人流入するが、その受け皿がなくなってしまう。そればかりでなく、雇用調整の動きが農村から都市に流入する農村戸籍者ばかりでなく都市戸籍者(同じ中国でも戸籍は都市と農村の2種類に分かれる)に及ぶことも避けられない。数百万人規模の大失業の発生は、1949年から続いてきた共産党による一党独裁の政治体制を崩壊させる可能性すらある。

関辰一(せき・しんいち)

日本総合研究所副主任研究員。1981年中国・上海市生まれ。91年に来日し、家族と共に日本国籍を取得。2004年早稲田大学政治経済学部卒業、06年早稲田大学大学院経済学研究科修士課程修了。野村證券金融経済研究所などを経て、08年日本総合研究所研究員。15年から現職。18年拓殖大学博士(国際開発)。専門は中国経済・金融。「社債市場からみた中国のモラルハザード問題」日本総合研究所『環太平洋ビジネス情報RIM』2017 Vol.17 No.64など論文多数。PRESIDENT Online

0 件のコメント:

コメントを投稿